まずは無料でご相談ください

アドバンストアイには大手上場企業から、中堅企業、小規模企業まで、さまざまな売上規模の会社のM&Aを手がけてきました。

まずはお気軽にご相談ください。

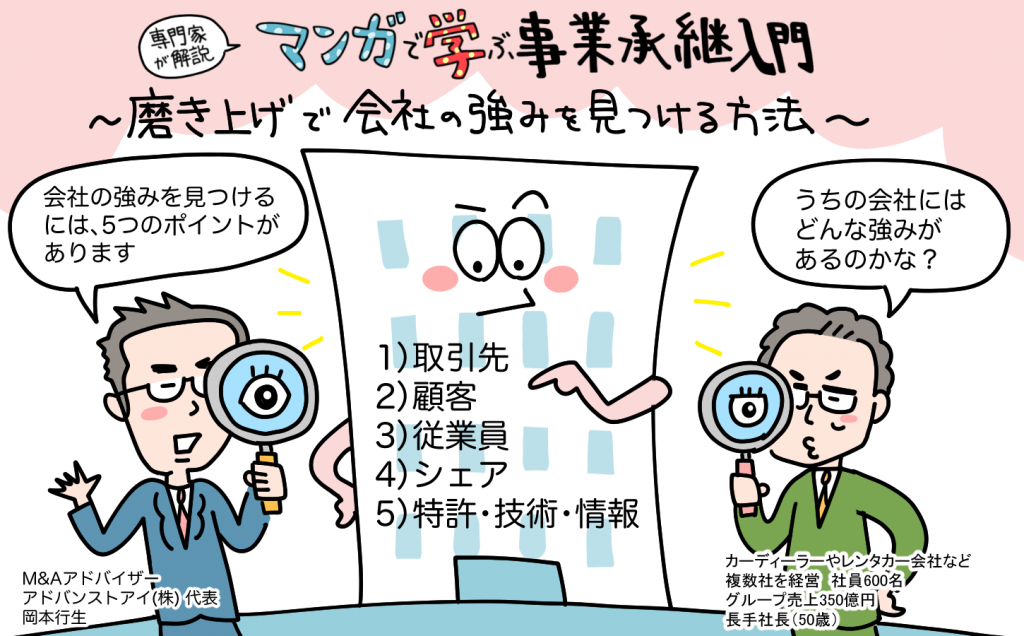

会社の利益や預金、不動産などが会社の“見える価値”だとすれば、従業員や技術、顧客リストなどは会社の“見えない価値”になります。

磨き上げは会社の見えない価値を発見して、会社の強みにする作業になります。

ここでは、どのようにして会社の見えない価値を見つければよいのか、事例とともに紹介します。

目次

これまでの中堅・中小企業のM&Aでは、業種や業態にかかわらず、次の3つの特徴を持つ会社が高く売却できると認識されていました。

しかし、最近の傾向としては、これからご紹介する5つのポイントが評価される傾向が強くなってきました。

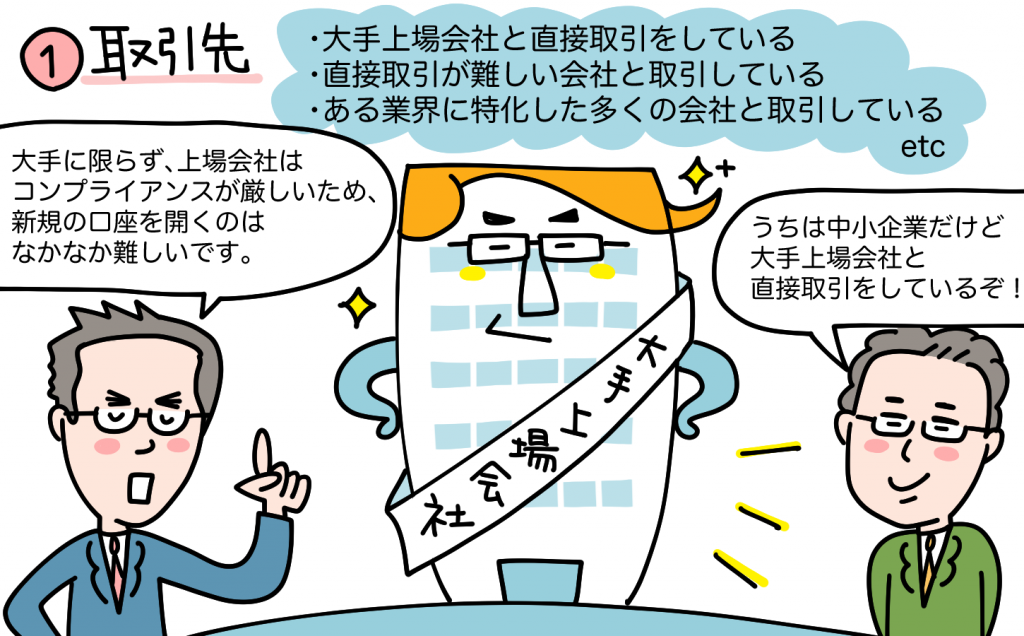

会社の規模は小さくても、上場企業や大手企業、優良企業と直接取引をしている場合、取引先が会社の強みとなり、買手企業に評価されることがあります。

理由は、新たに取引口座を開く労力やコストをかけるよりも、すでに信頼関係が構築されている会社を買収したほうが、買手企業はすぐにビジネスを展開することができるからです。

こちらの事例は、取引審査が厳しい上場企業と直接取引をしていたことが評価されて、M&Aが成立した事例になります。

買手企業は、いわゆる二次請け、三次請けといわれるIT技術者の派遣会社です。100名近いシステムエンジニアを大手ITベンダーの一次請け会社に派遣していました。

大手に限らず、上場企業はコンプライアンスが厳しく、労働基準法の問題にもナーバスになっています。二重派遣や偽装請負などの問題が発生するリスクを抑えるため、二次請け、三次請けの会社は、よほどのことがない限り新規の取引口座を開いてもらえません。

買手企業にとっては、規模が小さいとはいえ、すでに取引口座があるこのシステム会社を買収することで、上場企業と直接取引をすることができるようになりました。

顧客リストが会社の強みになるのは、主にBtoCの事業になります。

このとき注意したいのが「不特定多数の一般顧客」の場合です。この場合、いくらお客様の人数が多くても、顧客リストという観点からは価値を見出すことはできません。

また、顧客の規模が大きいほど会社の価値は高くなりますが、最低でも3万~5万人ぐらいは必要だといわれています。

買手企業は、この顧客リストは「使い道があるか、ないか」のみの一点を評価します。顧客データは、買手企業が評価しやすいように、性別や年齢層、職業、年収というように細かいカテゴリーに分けて「使える化」する必要があります。

インターネット通販の化粧品会社で、50~60代の女性の顧客を数万件抱えている会社を、20~30代向けの基礎化粧品や健康食品を製造している通販会社に売却した事例になります。

買手企業は20~30代向けの基礎化粧品や健康食品を製造・販売している会社になります。若い世代の女性の消費はさまざまなものに分散する傾向があり、購入単価や継続率の低さに買手企業は課題を抱えていました。

買手企業は、売手企業が高額な商品を継続購入できる富裕層を囲い込んでいることを評価してM&Aが成立しました。

購買余力の高い富裕層には、他の商品も販売できる可能性も高いため、数万件の顧客リストであっても十分に会社の強みとして評価されます。

従業員の業務知識や業務経験が高く評価されるケースは多くあります。

単純に何人の従業員がいて、どのような仕事をしているかだけではなく、各個人や各ユニットがたどってきた遍歴が思わぬ価値として評価されることもあります。この場合、従業員の平均年齢が高くてもマイナスの材料にはなりません。

むしろ、高齢の従業員が蓄積してきた経験や知識の深さなどが、驚くべき会社の強みへとつながる可能性があります。

ある上場企業のシステム部門の特殊な業務知識を持っている従業員が評価されてM&Aが成立した事例になります。

過去に携わってきた業務経験、業務知識の深さ、特殊な技術などのほかに、技術者の多くが大規模なシステム統合に関わってきた経験のほか、一部の技術者は、昔ながらの汎用機システムの統合に豊富な経験があったことが評価されてM&Aが成立しました。

20名いる従業員のうち5名は60歳前後になります。通常の感覚だと、IT業界で60歳前後の従業員に価値を見出す発想はありませんが、広く深い知識がないとできない仕事もあり、この点も評価されたポイントになります。

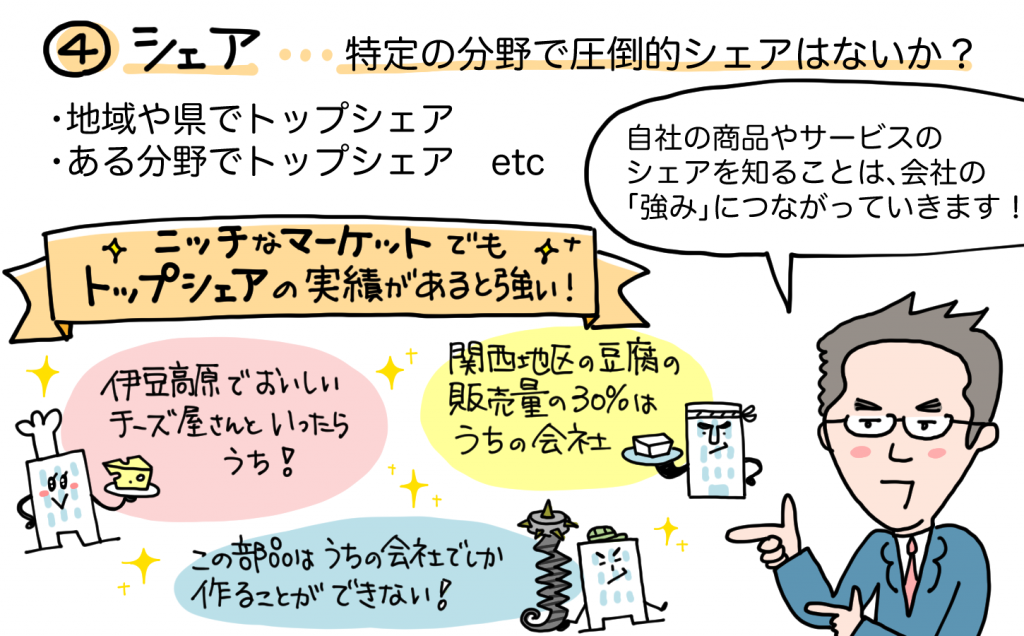

市場シェアは、会社の価値をかなり左右する重要な要因になります。ニッチなマーケットだったとしても、トップシェアの実績があれば、赤字の場合でもすぐに会社を売却することができます。

ここで大切なことは、買手企業に明確に伝えることができるように、ある条件下におけるシェアを整理して数値化することです。

マーケットの規模にもよりますが、シェアが10%もあれば買手企業を見つけることは難しくありません。

売手企業はインターネット上で中古自動車のネット販売を行っている会社になります。インターネット上ではトップシェアのこの会社に興味を持ったのが、一見無関係な金融事業参入を検討していた会社になります。

理由はこの会社を買収すれば、自動車保険やオートローンという切り口から、新規分野になる自動車関連の金融事業に圧倒的スピードで参入できるからです。

顧客基盤もしっかりしていて安定収益も見込める事業、さらに損保事業への参入優位性を評価され、最終利益の20年分に近い破格ののれん代が上乗せされてM&Aが成立しました。

では、シェアが低い会社の場合、会社を売却することは難しいのでしょうか。これはケースバイケースになりますが、トップのシェアでなくても市場の競合状況によっては会社を売却することができます。

たとえば、地方で葬儀会社を営むA社は、売上2億円前後、借入金5000万円前後、県下でのシェアは10%弱と、トップシェアにはほど遠い状況でした。

ところがこの県には、シェアを30~40%を持つ突出した2社がありました。この2社にしてみれば、A社を買収すればいっきにシェア10%弱を獲得することができるうえ、県下においてトップシェアになることができます。

そのため、シェアが低いにもかかわらず、A社は望外の条件で会社を売却することができました。ケースバイケースではありますが、シェアが低い場合でも会社を売却することは可能です。

過去に何を作ってきたのか、それはどういう技術なのか。特徴的な特許や技術、ノウハウは買手側にわかりやすく伝えることができるよう整理しておくと有効です。

ただし、特許に関しては注意が必要になります。特許を取得しただけでは、経済的価値に結びつく要因にはならないからです。

特許の価値が認められる場合は、その特許が「確実に利益を生む」という根拠があるときだけになります。

医療関係のシステム開発会社の事例になります。負債はないけど、資産もないという状態で、このままでは医療を取り巻く変化に対応できないという不安を抱えていました。

磨き上げで調査を進めたところ、売上は減少しているものの、他社にはない、この会社独自のシステムであることがわかりました。

特許があるわけではありませんが、他社が簡単には追随できないノウハウがあり、このノウハウを評価した医療システムの大手ベンチャーとの間で1億5000万円でM&Aが成立しました。

このように、いろいろな側面から会社の強みを見つけて、その強みを買手企業に伝えるための「見える化」をすることで、会社をより高く売却できる可能性が広がります。

お気軽にご相談ください。

会社売却が決まっていない場合でも問題ありません。

また、正式に契約をするまで費用は一切頂きませんのでお気軽にご相談ください。

業界のトレンドなども踏まえて具体的なイメージをお伝えします。

03-6225-2880

受付時間│平日9:00~18:00

売却価格を60秒でシミュレーション基本的な財務情報を入力すると、WEB上で会社の売却価格を自動で算定します。

各業界の動向や調査統計情報、株式市場、M&A市場の動向を総合して

売却価格を計算します。

アドバンストアイには大手上場企業から、中堅企業、小規模企業まで、さまざまな売上規模の会社のM&Aを手がけてきました。

まずはお気軽にご相談ください。